Los impresionistas

Un libro que les recomiendo fervientemente es Memorias de un vendedor de cuadros, de Ambroise Vollard. Contiene, como no podía ser de otra manera, numerosas anécdotas de su larga vida como marchante que podemos trasladar a los mercados financieros.

Una vez, por ejemplo, Renoir le pidió al marchante que les ofreciera a la Asociación de Amigos de Luxemburgo (la principal galería de exposiciones de París) un cuadro suyo (La señora Morizot y su hija) por cien francos. Cuando llevó el pastel al director de la galería, se encontró con que este retrocedía aterrado ante la “responsabilidad” de permitir la entrada de un Renoir en el Luxemburgo.

-Asegure al señor Renoir que aquí le apreciamos todos, pero dígale que, para no dar pábulo a la crítica, hemos decidido someter todas nuestras compras al juicio del señor Bonnat (crítico de arte enemigo declarado del impresionismo y defensor de lo “clásico”).

-¿y algo de Cézanne, quizá los amigos de Luxemburgo…?

Entonces contestó con severidad el director:

-¿Cézanne?... ¿Por qué no propone también a Van Gogh…? respondió con burla.

Ya ven cómo cambian los tiempos a la hora de valorar el arte, lo que consideramos valioso y bello ahora, podía considerarse deplorable y horroroso hace cien años. Para gustos, los colores, que dice el refrán.

En los mercados financieros estamos viendo un movimiento parecido. Las compras se concentran cada vez en menos valores, que son los que distorsionan totalmente la apreciación que tenemos sobre su marcha. Tres valores dan el 81% del performance del S&P 500 formado por 500 valores. Y son los mismos que llevaron a la locura del 2021. La pregunta es qué pensarán los inversores dentro de unos años de esos valores y si seguirán contando con el beneplácito de los compradores o habrán cambiado drásticamente los gustos. Lo que está guiando otra vez las valoraciones de las empresas a la estratosfera, es decir que tienes cualquier proyecto que contenga el sintagma “inteligencia artificial”. Todo es una carrera para lograr ser el vencedor de la contienda, con el problema añadido que se está planteando ya como una prueba de velocidad de 100 metros lisos en lugar de una de media distancia con todos los riesgos que ello conlleva, como ha puesto de manifiesto la dimisión de Geoffrey Hinton en Google alertando sobre los peligros de dicha tecnología, después de darse cuenta de que las computadoras podrían llegar a ser más inteligentes que las personas mucho antes de lo que él y otros expertos esperaban. Todo el proceso está en manos de unas cuantas empresas de dudosa moralidad o claramente inmorales como Facebook, pero que parece ser que “cumplen” todos los parámetros ESG de los inversores. No dudo de que sea el campo más significativo de los próximos años, pero las consecuencias que puede tener me aterran. La historia nos enseña que cuando ha existido un gran cambio tecnológico, la eliminación de numerosos puestos de trabajo ha venido acompañada de la aparición de otros, pero me temo que ahora la cosa es distinta. No estamos hablando de mecanización, la sustitución de un trabajo repetitivo y cero motivadores por una máquina más eficiente, sino que vamos a la sustitución de trabajos en los que la principal cualidad era la creatividad, lo que hará mucho más difícil, si no imposible, la traslación de la fuerza laboral a nuevos desempeños, lo que repercutirá indudablemente en profundizar en el manido tema de las desigualdades económicas. Espero equivocarme.

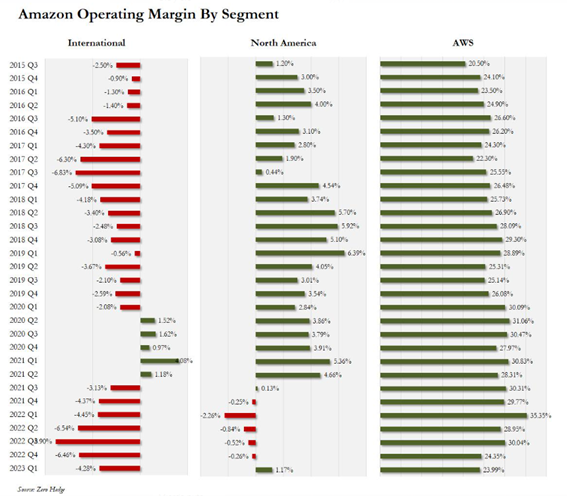

Volviendo al tema de las acciones tecnológicas, me llama la atención las valoraciones que sigue “consintiendo” el mercado a muchas de ellas, obviando que no deberían otorgarles la misma prima de crecimiento que les daban hace diez años. Tenemos el ejemplo de Tesla, que ha gozado del privilegio de líder en el proceso de electrificación del transporte, pero que estamos viendo perder márgenes a toda velocidad por la competencia de la industria automovilista tradicional. Vemos el caso de Amazon, al que le sigue dando una valoración de 100 veces sus beneficios cuando la realidad es que su negocio tradicional de entregas nunca ha ganado dinero fuera de Estados Unidos, y empieza a perderlo dentro, como pueden ver en el siguiente cuadro, y los márgenes de Amazon Web Services su negocio en la nube empiezan ralentizarse.

El negocio de la nube que hasta ahora ha dado pingües beneficios, como también hemos podido ver en los resultados de Microsoft tengo la impresión que se ralentizará espectacularmente, y no tardará en compararse con lo que hemos visto los últimos veinte años en las telecoms. Un producto con coste marginal tendente a cero se transforma en ingresos tendentes a cero también. Ya hemos visto como Alibaba acaba de presentar rebajas del 50% en sus servicios en la nube.

Los números de Nvidia, la gran ganadora de las tecnológicas y que sin duda tendrá importantes crecimientos, también nos generan dudas. El que una empresa presente expectativas muy altas, no siempre se convierte en una buena inversión cuando cotizas a 25 veces ventas y una rentabilidad del flujo de caja libre cercana al 1%.

Pero si salimos de las tecnológicas también encontramos casos de difícil explicación. Mc Donald´s vale 261.000 millones de dólares con unas ventas de 23.000 millones, más de 11 veces el múltiplo. ¿Es una empresa de gran crecimiento? Pues vemos que en 2013 vendía 28.000 millones y valía 90.000 millones. Vendiendo menos vale tres veces más. Una rentabilidad del 2.30% contra un tipo libre de riesgo a 30 años en deuda americana del 3.7%. Sencillamente no lo entiendo, pero esto lo comenté ya hace un par de meses y desde entonces la cotización de la compañía ha subido otro 10%... Caso aparte es Louis Vuitton que ha llegado a ser la novena empresa del mundo y superar los 500.000 millones de capitalización. El lujo es el otro ganador en los mercados, pero el sector es lo más parecido a la creación del aire de billetes por parte de los Bancos Centrales, simplemente le pones tu logo a un trozo de papel y se multiplica su valor por 100 respecto a su coste, con lo cuál es comprender la razón de sus compradores y es una cosa que se escapa a mi razón, y por tanto difícil de ponerte en medio.

Los mercados, tanto los de renta fija como los de variable están con poco movimiento, lo cual adentrándonos en los meses que estacionalmente son malos para las Bolsas, no es muy buena señal. Vemos muy pocos alicientes a los niveles actuales, y más cuando los mercados siguen apostando por una bajada de tipos de interés casi inmediata cuando aún no hemos terminado de subir. Si miramos las curvas de tipos, el mercado americano está ya descontando bajadas de 183 puntos básicos antes de junio del año que viene. Creo que seguimos menospreciando a la inflación, y los peligros de que nos encaminemos a una estanflación en el momento en el que se embride el gasto público. El brent marcó máximo en junio del año pasado, por lo que el efecto comparativo hará más difícil la bajada de inflación, a la vez que vemos la diferente dirección que ya ha tomado de por sí la inflación subyacente. Lo que hemos notado es una gran diferencia entre los precios de producción y los precios de consumo, lo que nos dice que las empresas han logrado incrementar márgenes. Todo el mundo ha subido precios, aunque no lo hubieran hecho sus costes; por si acaso…y es lo que puede estar detrás del buen comportamiento de los beneficios empresariales hasta el momento.

En definitiva, que no creemos que vaya a haber grandes alegrías a corto plazo, aunque hay inversores que asumen los mercados financieros como la definición de campaña que daba Rodrigo Cortés en su Verbolario: Período anterior a las elecciones en que los milagros son posibles y el horizonte se toca con los dedos.

Buena semana,

Julio López