Mercado de acciones

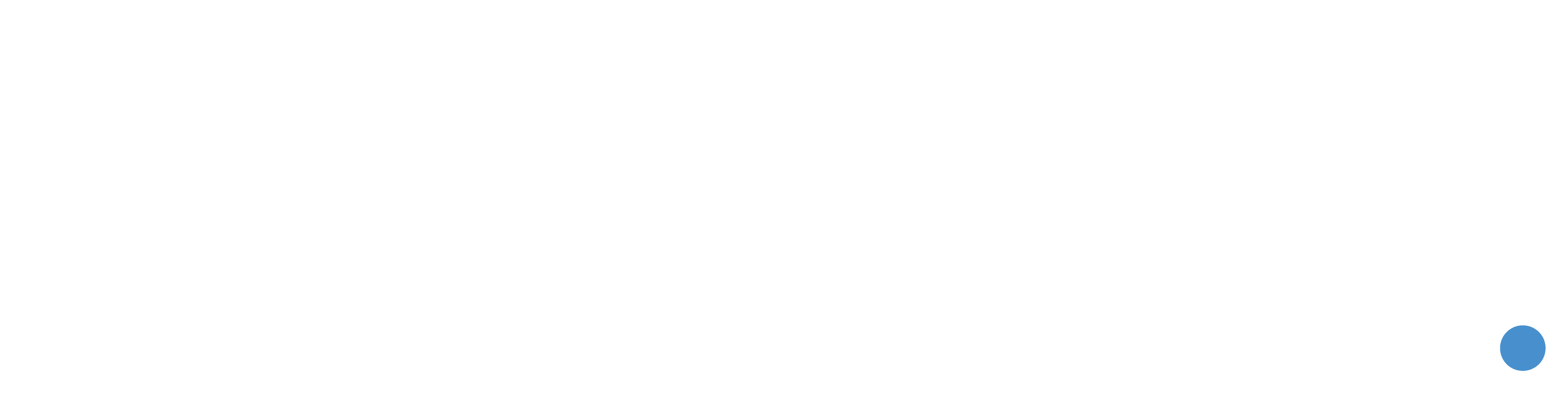

Este gráfico elaborado por Goldman Sachs refleja estupendamente lo que está ocurriendo en el mercado de acciones. Es un gráfico que representa una ratio. El numerador es un índice sintético de las acciones del Nasdaq que tienen pérdida y el denominador es el propio Nasdaq. Como puede verse, cuanto más pierden las acciones, más revalorización le mete al Nasdaq.

Podemos recordar también lo que ha pasado con la cotización de Signal Advance. Esta es una empresa que producía unos aparatejos usados para detectar anomalías físicas y mentales, cosas tales como la epilepsia o las arritmias cardiacas. Realmente estaba sin negociación desde hace cinco años y sin ningún tipo de ingresos ni de personal. La acción cotizaba a 0.50 dólares y no sabemos por qué razón, pero su valor teórico era cero. El 8 de enero, Elon Musk twittea una recomendación del servicio de mensajería de nombre idéntico (Signal), y la acción llegó a cruzarse a setenta dólares, con un valor de compañía de casi novecientos millones de dólares. Se puede analizar muchas cosas, pero yo me quedo con dos: la avaricia de la gente y lo que pueden comprar sin saber, y lo segundo y más llamativo, que después de salir a la luz el error, la acción todavía se esté cotizando a siete dólares, cuando debería estar en cero. El afán especulativo es increíble, y si ves las conversaciones en los foros, lo que busca la gente son acciones que puedan producir movimientos del 100% sea cual sea su valor intrínseco, porque se juega como si fueran opciones en los que poniendo una pequeña cantidad podemos ganar mucho dinero. Y lo segundo que pone de manifiesto, es que la gente se queda atrapada en el valor, aunque ya no se den las condiciones que motivaron su inversión. El valor se irá nuevamente a cero, pero con muchos más inversores que perderán su dinero que los que lo ganaron. La voracidad codiciosa se está concentrando en muy pocos sectores y todos ellos apostando a un futuro desconocido, y por ello difícilmente analizable y cuantificable. Pero todo tiene que ser verde, innovador, digital, o que en el apellido de la empresa diga genoma, biociencia o software.

Si miramos ahora la mayor empresa del Russell 2000, el índice de pequeñas compañías americanas, la empresa más grande es Plug Power, que vale la friolera de treinta mil millones de dólares. Esta compañía ingresa trescientos millones de dólares y a finales de 2019 valía menos de mil millones de dólares. Nada como tener enchufe como nombre de pila para que la gente se vuelva loca. Una vez más, se hace visible la frase de Oscar Wilde de que “el hombre puede creer lo imposible pero no lo improbable”. Los cuentos de hadas son los best seller del momento. Como ya hemos comentado en cartas anteriores, la cantidad de inversores indiferentes al precio y donde los múltiplos que se contemplan sobre sus realidades numéricas no forman parte del proceso de decisión. Como dice David Einhorn, hay una mayoría de inversores que ya no consideran la valoración como un factor. Empezando por los índices pasivos, que compran permanentemente los más sobrevalorado, y continuando por las masas de inversores retail, que no tienen ni la preparación ni las competencias para valorar una acción y simplemente se mueven a golpe de tweet, en un momento en el que las casas de análisis están sobrepasadas por los acontecimientos, y pueden contratar cualquier valor en modo videojuego, y sin costes, porque hay brokers que venden su información a otros grandes jugadores. Si vemos las carteras de valores de los fondos más rentables del último año, vemos lo que reflejaba el gráfico de apertura, el 95% de sus componentes no ganan dinero, pero cotizan como si fueran a ser los líderes mundiales los próximos cien años. Como ya pasó en el año 2000, los parámetros de fijación de valoración se escapan de lo normal para poder justificar cualquier cosa, cualquier empresa biotecnológica tiene la vacuna para el alzheimer preparada el lunes, y cualquier app va a tener trescientos millones de suscriptores que, aunque no dejen un duro, ya veremos cómo monetizar. La sensación que tengo hablando con inversores es que todo el mundo va obligado, como en el mus. Son conscientes de la irrealidad del panorama inversor, pero esperan que no les metan muchas y dejar todo en paso.

Dicho todo esto, también debemos tener en cuenta la última deliciosa carta de Howard Masks, donde expone las conversaciones que mantiene con su hijo, gestor de un Venture Capital, sobre las diferencias de aproximación a los mercados y el efecto multiplicador que puede tener la tecnología en muchos casos (pero menos de por los que está apostando mucho inversor, añado yo). Por ejemplo, les pone ciertas pegas a muchos inversores de value que basan sus inversiones en el retorno a la media de ciertas inversiones y que han sido castigadas por el mercado, pero que tienen un valor intrínseco mayor de como cotizan en ese momento. Fija que el máximo de dichas inversiones suele ser, por definición, cuando se corrige ese descuento que, cuando se acerca a cero, es el momento de deshacer la posición. Para su hijo (y como diría Sócrates, cualquier hijo los últimos dos mil quinientos años) esa no es la forma adecuada de pensar en el mundo de hoy. En el mundo actual no se debe pensar así, pues muchas de las empresas actuales novedosas tienen un potencial a largo plazo incuantificable. Si un inversor llega a comprender lo que representa una empresa y concluye que posee un gran crecimiento y posibilidad de beneficio, comprar y quedarte en esas empresas sea cual sea el precio que alcancen es la mejor de las opciones, explotando la regla del interés compuesto.

Sus conclusiones claves son:

La inversión en valor no tiene nada que ver con unas métricas de valoración bajas. También las empresas tecnológicas tienen su valor intrínseco a pesar de múltiplos altos.

Muchas fuentes de valor potencial no pueden ser reducidas a un número. La realidad de que algo no pueda ser predicho no significa que no sea real.

Dado que la información cuantitativa que vemos de las compañías es accesible a todo el mundo, llegar al valor de las empresas estará marcado por la capacidad del gestor para ver factores cualitativos o predecir sucesos futuros.

Que una empresa tenga unas métricas de valoración altas no significa que esté sobrevalorada, ni una con las métricas bajas que sea un chollo.

No todas las compañías que se espera que crezcan rápidamente lo harán, pero es muy difícil ver las que sí lo harán.

Si encuentras una compañía con capacidad de generar dinero, no hay que venderla porque se haya apreciado mucho y rápidamente. En tu vida profesional no vas a tener muchas de esas acciones ganadoras y deberías mantenerlas el mayor tiempo posible.

Total, que cualquier posicionamiento que tengamos que tener sobre el mercado no lo tenemos que coger con papel de fumar, y que los escenarios son innumerables. Nada nuevo bajo el sol. Lo importante es no ser cerril en nuestras propias ideas.

Buen fin de semana,

Julio López Díaz, 22 de enero de 2021